Nous avons suffisamment d'éléments pour suggérer que l'or et l'argent ont atteint leur plus bas, et que même si ce n'est pas le cas, le plancher est très proche et le risque de baisse très limité. La chute des prix de l'or et de l'argent au cours des dernières années a poussé de nombreuses mines au bord de leur seuil de rentabilité, mais un resserrement imminent de l’offre devrait rapidement entraîner des prix plus élevés. Il semble que le moment soit venu de "recharger" en métaux précieux pour des raisons que nous allons exposer aussi brièvement et succinctement que possible.

Commençons avec le graphique à 6 mois de l'or. Vendredi, le cours a connu sa plus grande journée de hausse depuis environ 5 mois, avec une grande bougie blanche et un "modèle de dépassement haussier" qui a formé un double plancher approximatif avec les plus bas d'il y a environ une semaine. Tout ceci à un moment où il est profondément sur-vendu, comme le montre clairement le faible niveau de son indicateur MACD et l'écart important avec ses moyennes mobiles.

Même si l'or a reculé plus que nous l'avions anticipé sur 10 ans, il est important de noter qu'il n'est pas passé en dessous du plancher de 2013, ce qui signifie qu'il s'agit d'un bon point pour un retournement à la hausse.

Les chances de voir l'or se retourner sont grandement accentuées par les dernières données COT et du sentiment. Le dernier graphique COT montre que les grands spéculateurs ont abandonné leurs positions longues et ont commencé à vendre à découvert pour la première fois depuis le début du marché haussier en 2000-2001. Ceci est considéré comme haussier étant donné que les grands spéculateurs se trompent systématiquement.

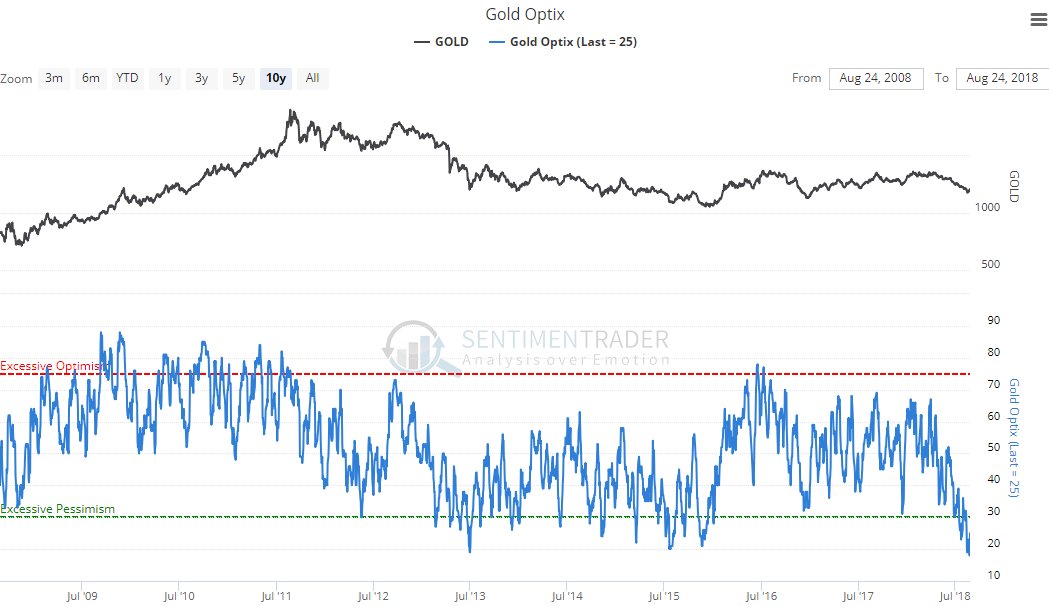

En outre, nous voyons que le Gold Optix, ou graphique de l’optimisme, affiche des niveaux extrêmement bas, un autre signe que l'or a probablement a atteint son plancher. En effet, la majorité des investisseurs est toujours déprimée au plus bas d'un marché.

Graphique sentimentrader.com

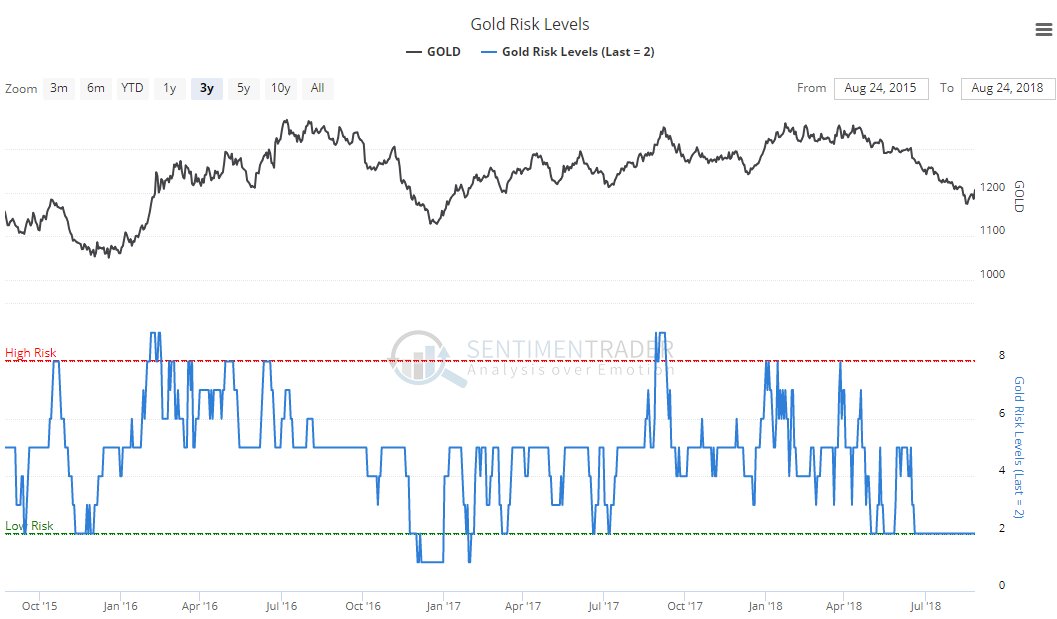

Le niveau de risque de l'or est actuellement de 2, soit un niveau proche du plus bas historique, qui est de 1.

Graphique sentimentrader.com

Les actions minières aurifères ont pris un coup ces dernières semaines et même si les graphiques à court terme semblent effrayants, l'image d'ensemble du GDX à 10 ans n'est pas aussi inquiétante. La correction des dernières semaines n'a pas fait passer le GDX sous l’important niveau de résistance indiqué ci-dessous, et les probabilités d'un retournement à la hausse sont grandement amplifiées par le sentiment dans le secteur.

Avec du recul, nous aurions dû être en mesure de dire, en regardant le graphique du Gold Miners Bullish % Index, il y a quelques semaines, que d'autres pertes étaient possibles, mais dorénavant, après la dernière baisse du secteur, tout semble beaucoup plus sain. Le faible niveau d'optimisme rend un rebond encore plus probable...

Après avoir observé tous ces graphiques, on peut déduire que l'or a probablement atteint son plus bas et est sur le point de se retourner. Mais quelle pourrait en être la raison fondamentale ? Évidemment, la principale raison serait que le dollar cesse de monter et parte à la baisse. Quelle est la probabilité que cela se produise ? C'est très probable car, comme nous l’avons indiqué il ya quelques jours, le marché obligataire se prépare à un rallye surprise, ce qui signifie que les taux américains vont baisser, entraînant l'effritement du dollar. L'idée d'un rallye surprise du marché obligataire n’est pas un vœu pieux - elle repose sur des preuves techniques qui s'accumulent depuis de nombreuses semaines - des preuves montrant que la Fed a fait demi-tour sur les taux, sous la pression de la Maison Blanche.

Le graphique à 5 ans du rendement des bons du Trésor à 1 an montre que la vigoureuse progression des taux s'essouffle, comme en témoigne l'indicateur de momentum MACD qui n'a pas confirmé les nouveaux sommets récents.

Sur le dernier graphique COT des bons du Trésor à 10 ans, nous voyons que les grands spéculateurs, qui se trompent régulièrement, ont acheté le battage médiatique et ont maintenant des positions courtes record - ils sont sur le point de se faire plumer, et pas besoin d'être un génie pour savoir qui repartira avec la plus grosse part du gâteau. Comme à chaque fois, ce seront les commerciaux, qui ont accumulé un record de positions longues. Peut-être qu'ils ont des amis importants à la Fed, ainsi que dans les médias.

Le dernier graphique des opérateurs en couverture (hedgers) pour les bons du Trésor à 10 ans est tout aussi stupéfiant, sinon plus. Il montre que les gros hedgers commerciaux ont accumulé des positions longues nettes record dans ces titres. Cela signifie qu'un rallye est probablement en train de se construire dans les bons du Trésor, ce qui fera baisser les taux et impactera le dollar.

Enfin, il y a une incohérence majeure à laquelle nous devons remédier. Au cours des dernières années, le spectre d'un krach boursier a été l'une de nos plus grandes craintes et un argument pour investir agressivement dans les métaux précieux. Cependant, comme nous avions commencé à le comprendre la semaine dernière, un rallye obligataire est probable, ce qui entraînerait une baisse importante des taux, briserait l'élan du dollar et alimenterait une grande reprise de l'or et de l'argent. En outre, une baisse significative des taux d'intérêt réduirait considérablement le risque de krach boursier dans un futur proche. Un tas d'autres raisons pourraient faire baisser le marché boursier, mais la chute ne sera probablement pas assez grave pour impacter négativement les prix de l’or et l’argent, qui augmenteront en raison de la faiblesse du dollar. Au contraire, nous pourrions même atteindre de nouveaux sommets sur le marché boursier, mais il est plus probable qu'il se déplace latéralement ou qu'il entre dans une légère tendance à la baisse.

La conclusion est qu'il est temps de recharger en métaux précieux.

Source originale: Clivemaund

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.