Dan Popescu pour Goldbroker.com

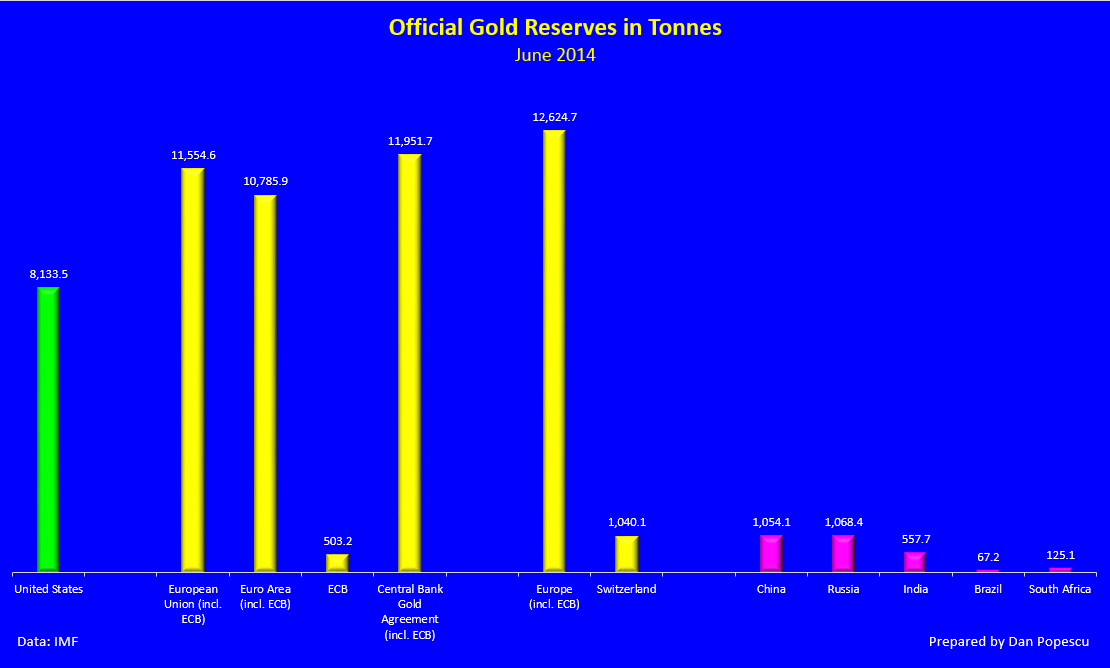

L’Union européenne (UE) est une union économique et politique de 28 pays-membres européens. La zone euro, appelée officiellement la Euro Area (EA), est une union économique et monétaire (EMU) de 18 pays-membres de la zone euro qui a adopté l’euro comme monnaie commune et seule devise légale. La Euro Area détient la majeure partie des réserves d’or de l’Europe continentale. Comme nous pouvons le voir dans le graphique #1, la Euro Area détient 85,4% de l'ensemble des réserves d’or de l’Europe continentale (excluant les pays de l’ex-Union soviétique, mais incluant les pays baltiques). Elle représente également 93,3% de toutes les réserves d’or de l’Union européenne et 90,2% des réserves d’or des pays du Central Bank Gold Agreement (CBGA). Il est alors évident que la zone euro, ou le Euro Area, contrôle la grande partie des réserves d’or officielles de l’Europe.

Graphique #1: Réserves d’or officielles en tonnes

États-Unis vs Europe vs pays du BRIC

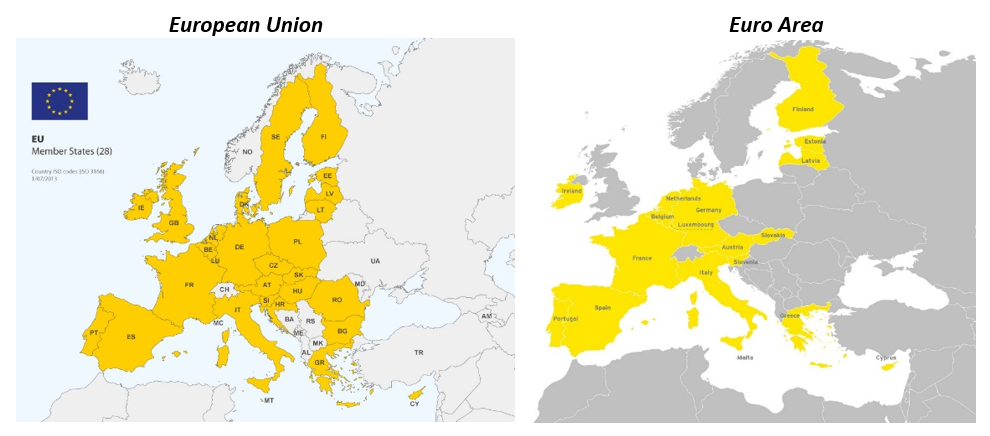

Les deux cartes ci-dessous montrent que la zone euro comprend presque tous les pays de l’Union européenne, et les signaux sont clairs que la plupart des pays de l’Europe de l’Est, qui ont été intégrés récemment, voudront éventuellement rejoindre la zone euro.

Les grandes banques centrales européennes ont signé le Central Bank Gold Agreement (CBGA) en 1999, qui limite la quantité d’or que les signataires peuvent vendre collectivement en une année. Le 19 mai 2014, les banques centrales de Suède, de Suisse et de la zone euro, avec la Banque centrale européenne (BCE), ont annoncé le quatrième Central Bank Gold Agreement, qui clarifie leurs intentions à l’égard de leurs stocks d’or en déclarant : « L’or demeure un élément important des réserves monétaires mondiales ». (1) Cet accord, qui s’appliquera à compter du 27 septembre 2014, durera cinq ans, et les signataires ont indiqué qu’ils n’avaient pas l'intention, pour le moment, de vendre de grandes quantités d’or.

Personne ne conteste le fait que les fondateurs de la zone euro voulaient créer un régime monétaire qui, sur certains contours, ressemblait au standard or et, de façon étonnante, ils y sont parvenus. Le lauréat du prix Nobel d’économie, Robert Mundell, qui a travaillé à l’implémentation de l’euro, la monnaie commune européenne, a dit : « Définissez l’euro en termes d’or, et rendez-le convertible en or. Si vous le faites, l’euro pourra durer et, éventuellement, la montée de sa proéminence parmi les devises sera presque assurée. Il y a une forte demande pour une monnaie dont la valeur est stable, car elle peut être utilisée pour obtenir de la vraie richesse, et si l’euro est défini de manière stable, il détrônera rapidement le dollar ». (2)

Beaucoup de personnes pensent que le projet d’Union européenne n'a débuté que dans les années ’90, mais deux grands visionnaires ont commencé le travail original bien avant cette époque, tout de suite après la Seconde guerre : le président de la France, le général Charles de Gaulle, et le Chancelier de l’Allemagne, Konrad Adenauer. En 1959, à Strasbourg, en France, le général de Gaulle exprimait sa vision de l’avenir de l’Europe quand il déclara : « Oui, c’est l’Europe, de l’Atlantique à l’Oural, c’est l’Europe, c’est toute l’Europe, qui décidera du sort du monde ». (3) Je me souviens encore de mes parents qui, derrière le Rideau de fer en Roumanie, écoutaient le discours à la radio, et qui disaient que cela n’arriverait jamais. Pour eux, c’était un grand rêve, mais un rêve impossible. La vision du général de Gaulle s’est réalisée, mais cela a pris 40 ans et il reste toujours du travail à accomplir.

Le général de Gaulle a aussi déclaré, dans un discours de 1965 :

« Nous tenons pour nécessaire que les échanges internationaux s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une base monétaire indiscutable et qui ne porte la marque d’aucun pays en particulier.

Quelle base ? En vérité, on ne voit pas qu’à cet égard il puisse y avoir de critère, d’étalon, autres que l’or. Eh ! oui, l’or, qui ne change pas de nature, qui se met, indifféremment, en barres, en lingots ou en pièces, qui n’a pas de nationalité, qui est tenu, éternellement et universellement, comme la valeur inaltérable et fiduciaire par excellence. ». (4)

Il est aussi à l’origine de l’effondrement du London Gold Pool, quand il exigea de l’or en échange de ses dollars US. Peu de temps après, d’autres pays emboîtèrent le pas, et quand l’Angleterre se pointa pour échanger ses dollars contre de l’or, Richard Nixon décida l’arrêt de la convertibilité en or (gold window) et détacha le dollar de l’or. Cela marqua la fin du standard or et le début du standard dollar US.

Cette année, Mario Draghi, le président de la BCE, a surpris tout le monde, y compris moi-même, quand il a déclaré, sans hésitation : « Pour les banques centrales, l’or est une réserve de sécurité. Le pays le voit ainsi, également. Dans le cas des pays qui n’utilisent pas le dollar, l’or protège des fluctuations du dollar ». (5) Il s’agissait d’une déclaration directe, non ambiguë en faveur de l’or, et cela venait d’un banquier central. Il répondait sans hésitation à une question, et cela contrastait avec le malaise de Ben Bernanke, le président de la Réserve fédérale des États-Unis, lorsqu'il répondait à des questions similaires sur l’or.

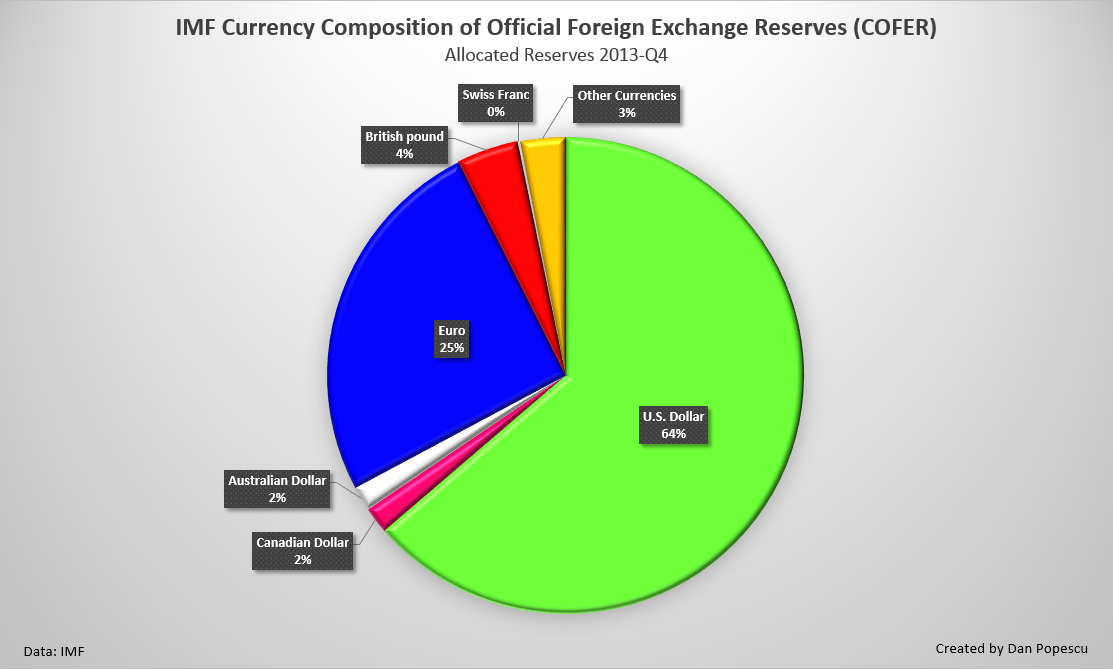

L’euro est une devise internationale (graphique #1) et, plus spécifiquement, une devise de réserve, et il fait partie des droits de tirage spéciaux (DTS - Special Drawing Rights, ou SDRs) du FMI (graphique #2). Selon un rapport du Centre pour les études politiques européennes : « L’instabilité macroéconomique et, de manière plus importante, la perception d’un risque plus élevé d’un démembrement de l’union monétaire, affecteraient de manière significative la demande pour des actifs alternatifs de réserve par les banques centrales, surtout les dollars et l’or. Dans le système actuel de réserves, le dollar est la devise dominante, tandis que l’euro joue un rôle de second violon sans jamais vraiment menacer la suprématie du dollar ». Au moins pour le moment et le court terme, mais je peux vous garantir que cela changera. Comme vous pouvez le voir dans les graphiques #2 et #3, l’euro est, après le dollar, la plus grande composante des réserves officielles de devises étrangères. Cependant, dans la composition des droits de tirage spéciaux (SDR ou DTS), l’euro est presque égal au dollar US avec 37%, contre 43% pour les États-Unis.

Graphique #2 : Composition des réserves étrangères officielles du FMI

Graphique #3 : Droits de tirage spéciaux (DTS) du FMI

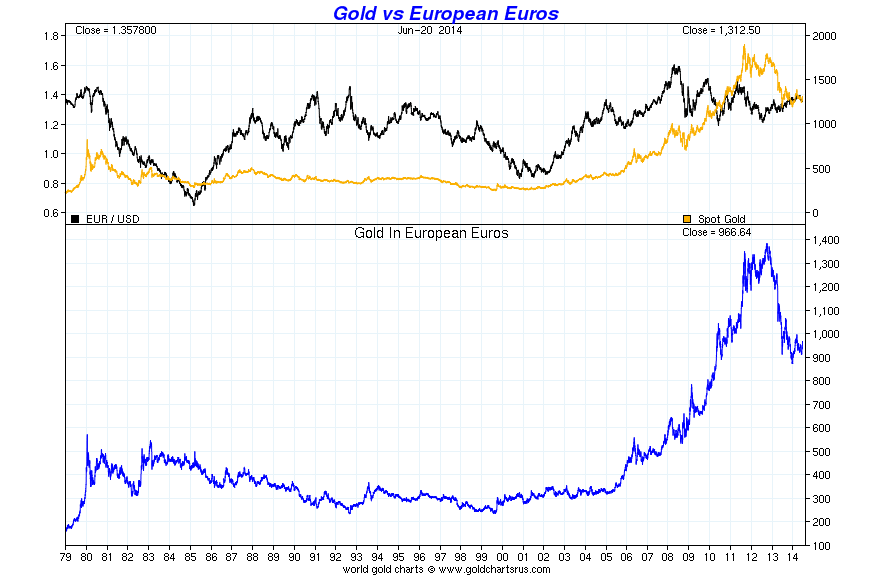

L’or et l’euro semblent bouger dans la même direction en tant qu’alternative au dollar US. Cependant, ne vous y trompez pas : l’or est aussi anti euro qu’il est anti dollar. Sur le court terme, si les investisseurs abandonnent le dollar, ils peuvent se tourner vers l’euro, l’or, ou les deux. Cependant, dans le cas d'une crise monétaire mondiale, et cela risque d'arriver, l’or performerait mieux que toutes les autres devises fiduciaires, pas seulement le dollar US, mais aussi l’euro. L’or est le seul actif financier sans risque de contrepartie. Sur le long terme, l’or a mieux performé que toutes les devises papier, incluant l’euro et le dollar. L’or est de la monnaie solide, de la monnaie « in extremis » (monnaie de dernier recours).

Graphique #4 : Prix de l’or en euros

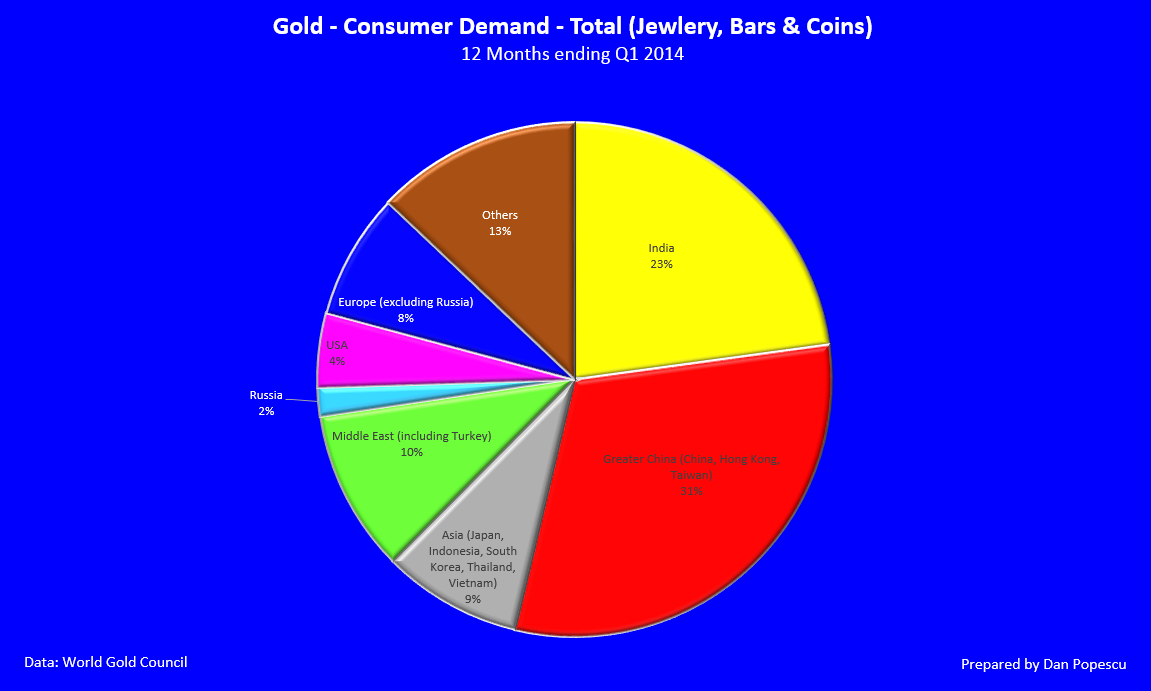

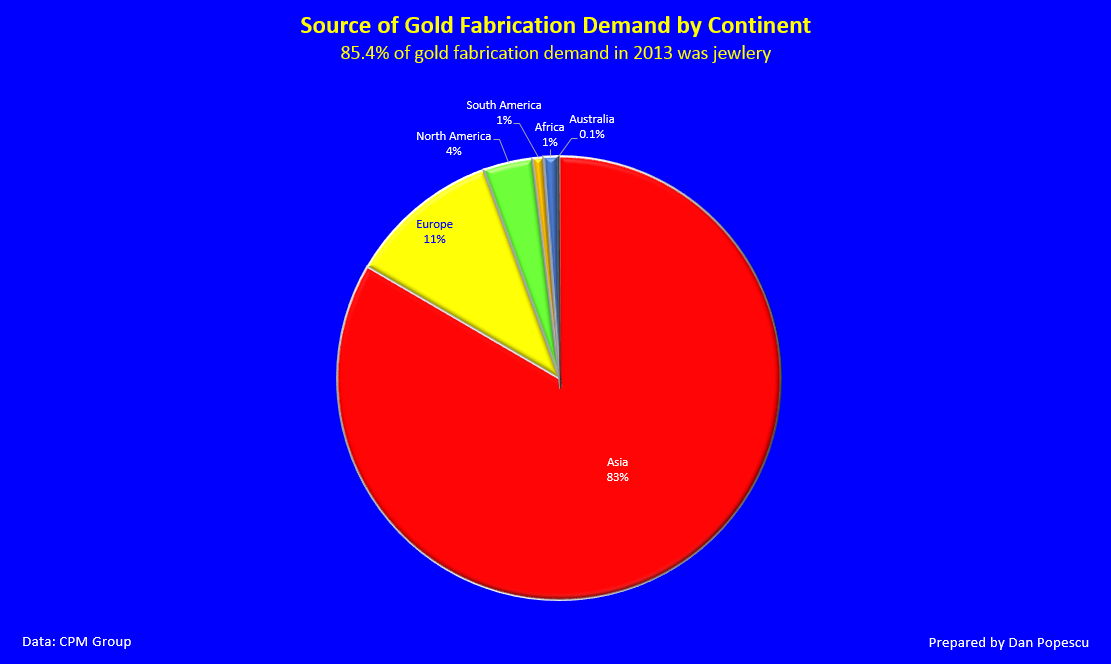

Comme nous pouvons voir dans le graphique #5, la demande des consommateurs pour l’or en Europe est le double de celle des États-Unis, même si elle est toujours loin de celles de l’Inde et de la Chine. Dans le graphique #5, on peut aussi observer que la demande de fabrication (surtout la joaillerie, à 85,4%) est très forte en Europe. Même si elle ne représente qu’un huitième de la demande indienne, elle est tout de même trois fois plus élevée que la demande nord-américaine.

Graphique #5 : Demande totale des consommateurs (joaillerie, lingots et pièces)

Graphique #6 : Source de demande de fabrication par continent

Malgré toutes les attaques, venant surtout d’économistes anglo-saxons qui considèrent l’or comme une relique du passé, sans « valeur fondamentale », la consommation d’or en Europe reste très élevée. Un des plus grands pays d’Europe, l’Allemagne, fait partie des dix plus grands consommateurs d’or par habitant au monde, tandis que les États-Unis ne figurent même pas parmi les vingt plus grands consommateurs. Il est vrai que la possession d’or n’a pas été restreinte en Europe comme elle l’a été aux États-Unis pendant 40 ans (1933-1973), sauf pour une courte période durant la guerre. La possession d’or n’a été interdite en Europe que pendant la Seconde guerre. Hitler a dit : « L’or, dans les mains du peuple, est un ennemi de l’État ». (7) La possession privée d’or fut bannie par Hitler durant la guerre et continua de l’être après la guerre de l’Europe de l’Est et de l’Union soviétique, mais il était possible d’en acheter en Europe de l’Ouest. Des menaces constantes d’inflation, des taxes élevées, l’instabilité politique et la Guerre froide ont poussé les Européens à acheter de l’or, tandis qu’en Amérique du Nord, la prospérité et la stabilité politique ont fait en sorte que les Nord-Américains ont ignoré l’or jusqu’aux années d’inflation, en ’70.

Graphique #7 : Consommation d’or par habitant

Durant les années ’90, les banques centrales européennes, certains diront sous pression, ont suivi la politique des États-Unis contre l’or et ont vendu une partie de leurs réserves, le plus gros vendeur étant le Royaume-Uni, créant ce qu’on a appelé le « Brown Bottom » (jeu de mots faisant allusion à un fond de culotte taché…). Ce nom est venu du fait que Gordon Brown, alors Chancellier de l’Échiquier et, plus tard, Premier ministre, a vendu plus de la moitié des réserves d’or de l’Angleterre en plein creux du marché, tout juste avant que le prix de l’or ne débute une décennie de croissance avec peu d’interruptions. Le gouvernement de Gordon Brown a vendu 395 tonnes d’or du Royaume-Uni, soit environ 58% des réserves totales de 715 tonnes.

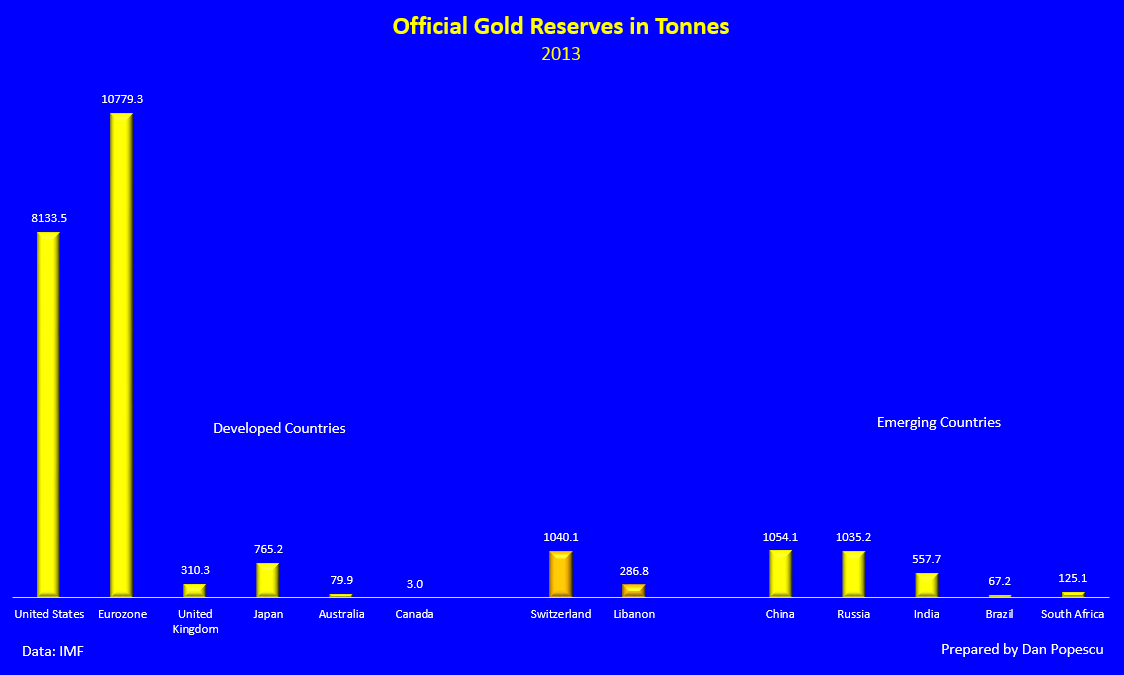

Si on jette un coup d’œil sur les réserves officielles d’or de la zone euro et qu’on les compare à celles des États-Unis, on voit qu’elles sont supérieures d’à peu près 25%. Les États-Unis et la zone euro dominent largement avec leurs réserves d’or, et ils sont loin devant les pays émergents. Cependant, il faut faire attention avec ces chiffres : certains spéculent sur le fait que les pays occidentaux, comme les États-Unis et les pays de la zone euro, n’auraient pas autant d’or qu’ils le prétendent officiellement.

Graphique#8 : Réserves officielles d’or en tonnes (2013)

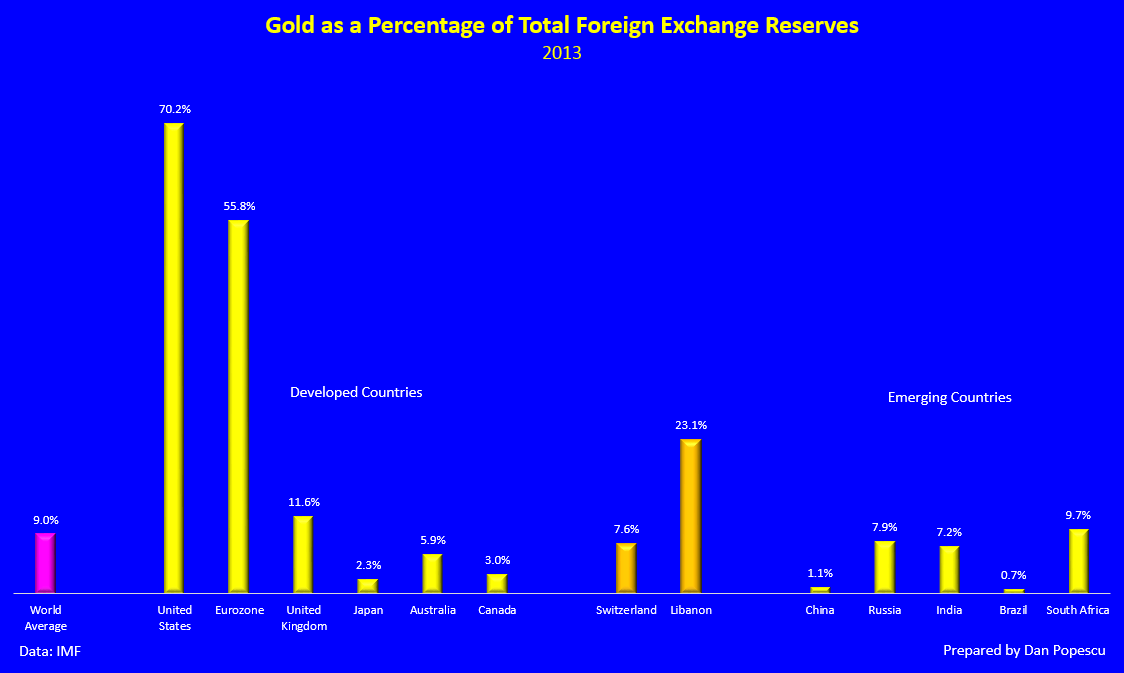

La zone euro détient 55,8% de ses réserves étrangères totales en or, les États-Unis 70,2%, et les autres pays, en moyenne, en détiennent aux alentours de 9%. Mais certains gros achats récents des pays émergents pourraient avoir augmenté sensiblement ce pourcentage. La Chine et l’Arabie Saoudite n’ont pas publié leurs récents chiffres, et plusieurs autres pays, dont la Russie, ne publient probablement pas tous les chiffres concernant leurs réserves.

Graphique #9 : L’or en pourcentage des réserves étrangères totales

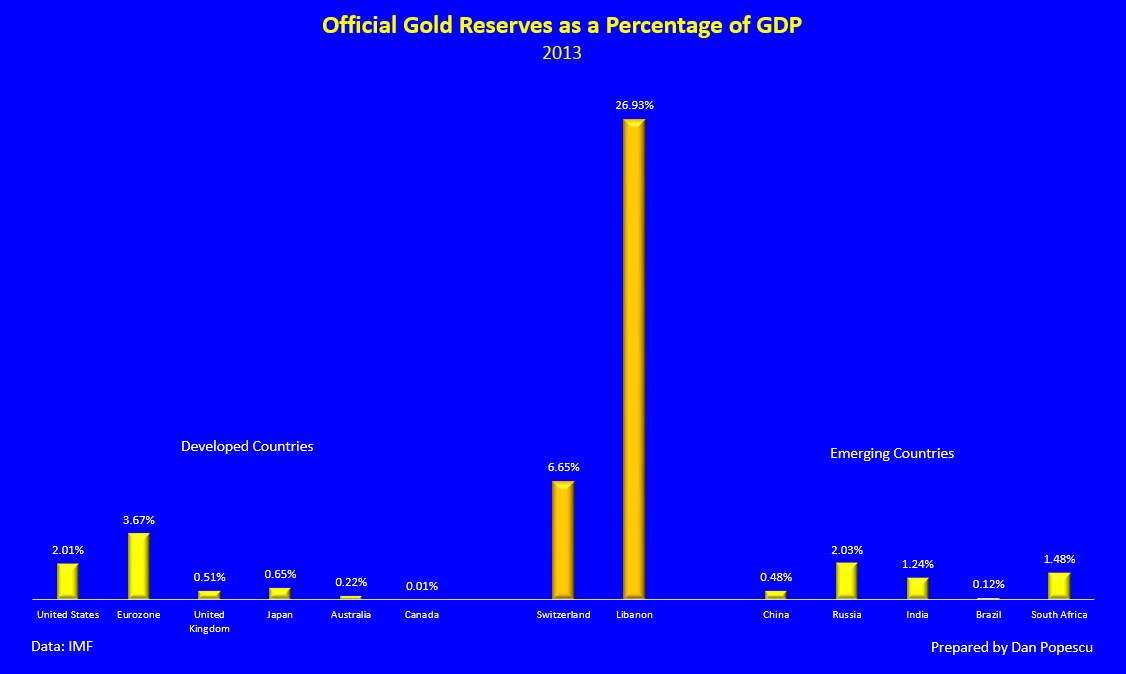

Si on regarde les réserves d’or en pourcentage du PIB, comme dans le graphique #10, nous voyons que la zone euro possède 45% de réserves d’or en plus que les États-Unis. Ceci indique clairement une attitude plus favorable à l’or, même dans les instances officiels.

Graphique #10 : Réserves officielles d’or en pourcentage du PIB

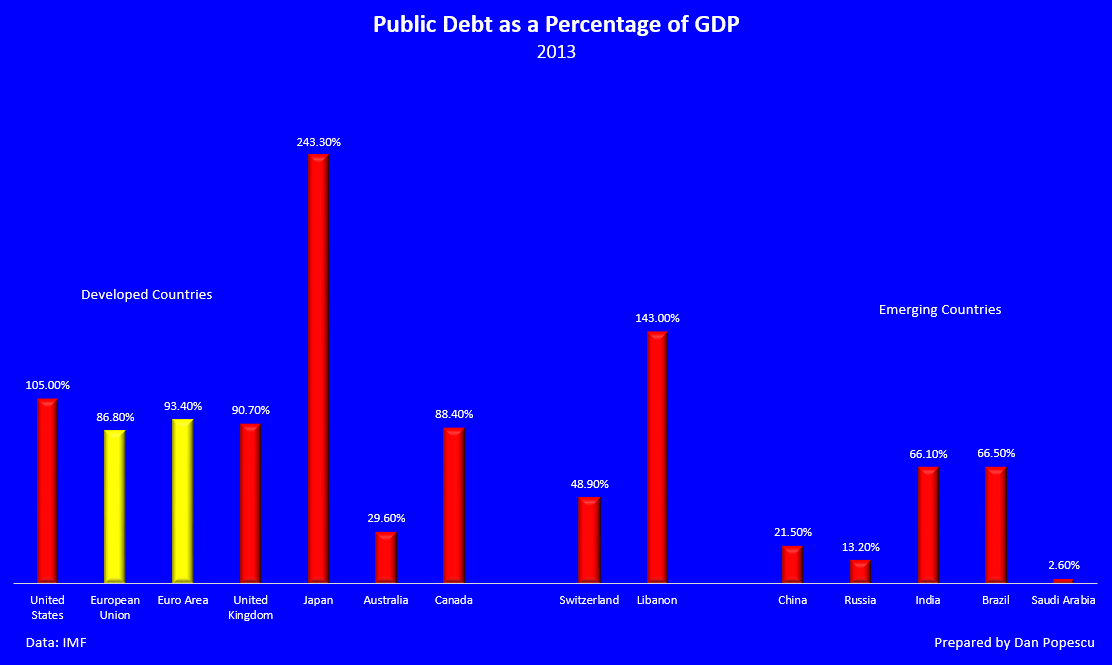

Pour bien comprendre pourquoi l’or fait un retour dans le système monétaire international, il faut vraiment comprendre l’importance de la dette publique, dans cet environnement. Et la zone euro et les États-Unis sont très endettés comparé aux marchés émergents, avec les États-Unis plus endettés de 11,6% que la zone euro. Les gens craignent que l’Europe et, surtout, les États-Unis, monétisent cette dette en dévaluant leur devise.

Graphique #11 : Dette publique en pourcentage du PIB

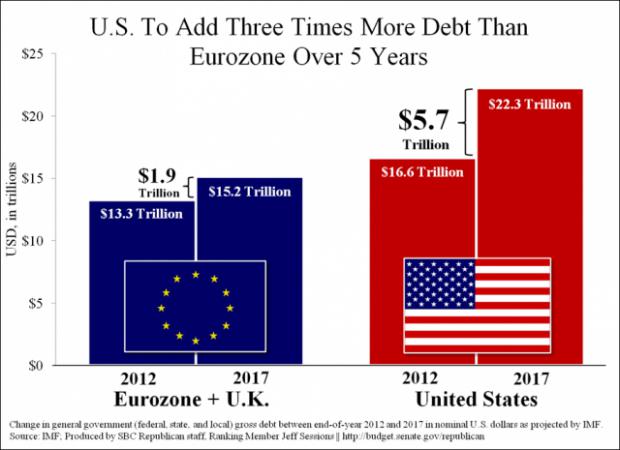

Cependant, si on regarde les projections dans le graphique #12, les États-Unis sont censés ajouter trois fois plus de dettes que la zone euro au cours des cinq prochaines années, à compter de 2012. Cette culture de la dette est encore beaucoup plus forte aux États-Unis qu’en Europe, mais les deux ont augmenté leur dette jusqu’à des niveaux insoutenables, ces dernières années. Je pense que les États-Unis sont toujours en phase de déni d’un problème de dette… Depuis 1971, quand le dollar fut détaché de l’or, le monde a été sous un standard dollar et, donc, un effondrement du dollar US affectera certainement toutes les devises fiduciaires, incluant l’euro.

En 2000, dans un excellent livre, The Power of Gold, Peter Bernstein, un sceptique de l’or, écrit : « L’or pourrait encore servir comme protection ultime, dans des conditions chaotiques. Je ne crois pas qu’il reprendra son rôle traditionnel de monnaie, cependant, à moins que vienne un temps où le dollar, l’euro et le yen ne servent plus comme moyens acceptables de paiement au-delà des frontières internationales ». (8) Il est évident que ce qu’il craignait, mais ne pensait pas qu’il arriverait, est arrivé, et nous aurons bientôt une remise à zéro de la monnaie, et l’or fera partie du nouveau système monétaire qui émergera.

Graphique #12 : Projection de dette États-Unis vs zone euro

L’utilisation de l’or comme forme de monnaie a été retracée à plus de 6,000 ans, quand les Égyptiens utilisaient des lingots d’or comme moyen d’échange. Les plus anciens objets d’or européens furent trouvés à Varna, en Bulgarie, et ils datent de 6,264 ans, tandis que la plus ancienne pièce d’or est vieille de 2,614 ans, et elle a été trouvée en Lydie (maintenant l’ouest de la Turquie).

6,300 ans d’histoire de joaillerie d’or

Trésor d’or, 4250 av. J.-C., Varna, Bulgarie

2,600 ans d’histoire de pièces d’or en Europe

Première pièce d’or frappée, Lydie (ouest de la Turquie), 600 av. J.-C., et la pièce d’or autrichienne de la zone euro 2014

Avec une si grande quantité d’or, il est évident que la zone euro jouera un rôle majeur dans la remise à zéro du système monétaire international qui impliquera l’or. Ce serait une erreur de penser que la zone euro suivra les États-Unis et qu’ils considèrent l’or de la même façon. Comme nous l’avons vu, les citoyens européens et les leaders des gouvernements ont une relation avec l’or différente de celle qu’ont les États-Unis. On peut l’observer non seulement dans leurs déclarations et attitudes envers l’or, mais aussi dans leurs actions concrètes. Les Européens (gouvernements et individus) possèdent bien plus d’or que les Américains. Ce serait une grave erreur que de conclure que l’Europe, qui, d’une certaine façon, a lancé le bal de l’attaque originale contre le dollar et son « privilège exorbitant », à la fin des années ’60, se rangera du côté des États-Unis en cas de remise à zéro du système monétaire international. L’Europe a son propre programme, qui parfois ne concorde pas avec celui des États-Unis. On a pu le voir souvent par le passé.

Je m’attends à voir une escalade de la guerre pour la possession d’or, mais pas seulement du côté de la Chine et de la Russie, mais aussi du côté des pays occidentaux comme ceux de l’Union européenne. Ne soyez pas surpris d’entendre que la zone euro et la Suisse aient décidé d’échanger leurs dollars pour de l’or en s’en procurant sur les marchés. Le vent a tourné, surtout depuis la crise financière de 2008, et il souffle définitivement dans le dos de l’or et contre le dollar US. L’Europe n'est pas anti or, au contraire. Comme l'a déclaré Mario Draghi, le président de la BCE, l'or est une de « protection de la valeur contre les fluctuations du dollar ». (5)

Sources:

-

ECB and other central banks announce the fourth Central Bank Gold Agreement

-

The Emerging New Monetarism: Gold Convertibility To Save The Euro

-

De Gaulle predicted the dollar crisis in 1965 and advocates the gold standard

-

The Future of the Eurozone and Gold, Cinzia Alcidi, Paul De Grauwe, Daniel Gros, Yonghyup Oh

-

The Power of Gold, Peter L. Bernstein

-

Euro18 area and EU28 government debt up to 93.4% and 86.8% of GDP

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.