Je pense que vous avez observé que l'or et l'argent subissent une succession d'attaques sur le COMEX, mais aussi en dehors du COMEX, à Londres et Hong-Kong, comme c'était le cas durant chaque opération de contrôle du prix de l'or depuis 2013. Depuis quelques jours, ces attaques redoublent d'intensité, et le sentiment suivi par l'indicateur de Hulbert est tombé à un plus bas de 14 mois (plus bas que durant la formation du creux de décembre 2013 à $1180). Mais peu importe le sentiment, si un marché subit les assauts de banquiers déterminés, il peut aller encore plus bas, et l'investissement contrarien pourrait se montrer impuissant, tout comme l'analyse fondamentale du marché, du moins sur le court et moyen terme.

Techniquement, l'or est sorti d'un triangle de consolidation symétrique par le bas et plaide pour un test de ses plus bas à $1180, ce qui explique aussi la capitulation des bulls qui suivent de près les signaux de l'analyse technique. On assiste souvent à des mouvements qui s'auto-réalisent lorsque beaucoup de participants suivent les mêmes indicateurs. Mais le mouvement pourrait être de courte durée et invalidé par un autre mouvement de sens contraire, qui laisse la majorité des traders sur le carreau... (point de vue contrarien).

Bob Moriarty dit que personne n'a jamais gagné quoi que ce soit en affirmant que les marchés sont manipulés. Je ne suis pas tout à fait d'accord. Si on sait qu'un marché est manipulé, on peut étudier la logique des attaquants et prévoir leur "modus operandi". Or, depuis que la Fed s'est retrouvée avec un bilan historiquement démentiel, des achats d'actifs historiques et des taux historiquement bas depuis un temps historiquement long, nous avons observé des activités hautement suspectes sur le marché de l'or, particulièrement en avril 2013 et juin 2013, sans compter un nombre incalculable de flash crashs, également en 2014. La Fed tente de cette façon d'instaurer un nouvel axiome sur les marchés financiers : "Toutes les sorties de secours sont sous contrôle, il faut rester dans le marché obligataire et dans les actions, et surtout dans le système bancaire." (prix de l'or et de l'argent papier manipulés par un cartel de banques, niveau de change du franc suisse manipulé par la BNS, restrictions sur les importations d'or de la part d'un gouvernement indien à la botte des USA pour freiner la demande d'or physique, et surtout taux d'intérêts manipulés depuis beaucoup trop longtemps).

Justement, la sortie de cette politique ultra accommodante avec des taux d'intérêts au plancher risque d'être encore plus délicate que l'arrêt des achats d'actifs QE3. Pour la Fed, il est crucial qu'elle puisse disposer de l'arme de la baisse des taux d'intérêts lorsque la bulle du marché obligataire et la bulle du marché action exploseront. Son pire cauchemar est que la bulle explose avant ! A noter que le milliardaire Georges Sorros parie gros en ce moment avec son fond de placement sur un krach des bourses et sur l'incapacité de la Fed à relever ses taux sans produire une panique vers les portes de sortie. Mais il ne faut pas sous-estimer les capacités de contrôle des marchés financiers de la Fed depuis la crise de 2008. Des soutiens réguliers au marché actions à des seuils clés, ainsi que des frappes régulières sur le marché de l'or pour l'empêcher de refléter la situation véritable de l'économie, semblent être devenus des nouveaux outils de régulation pour la Fed.

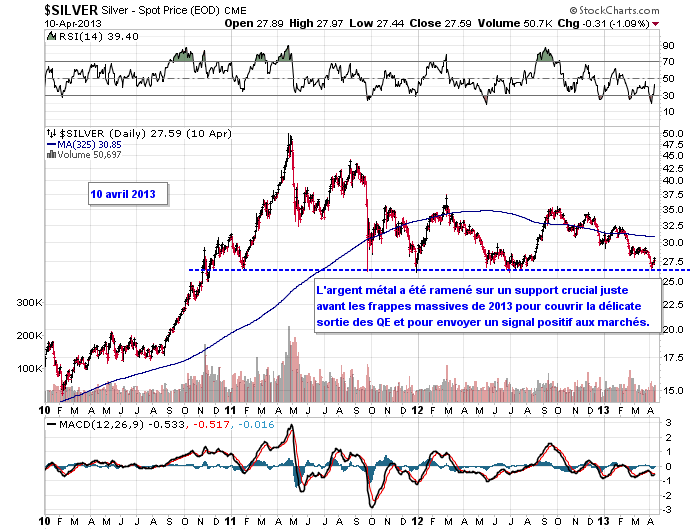

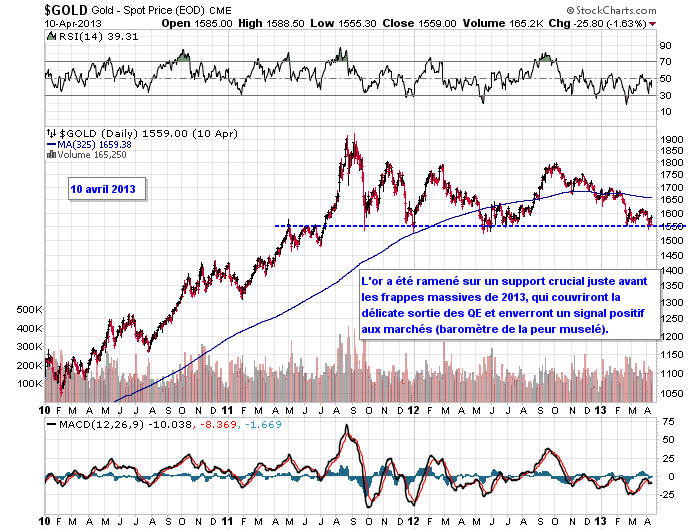

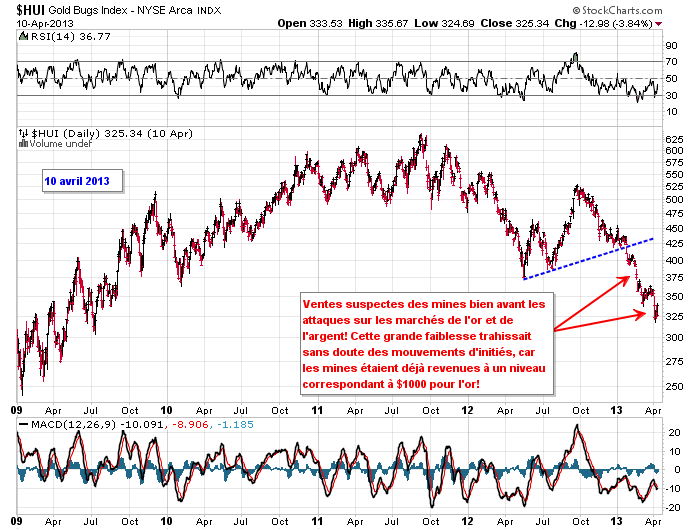

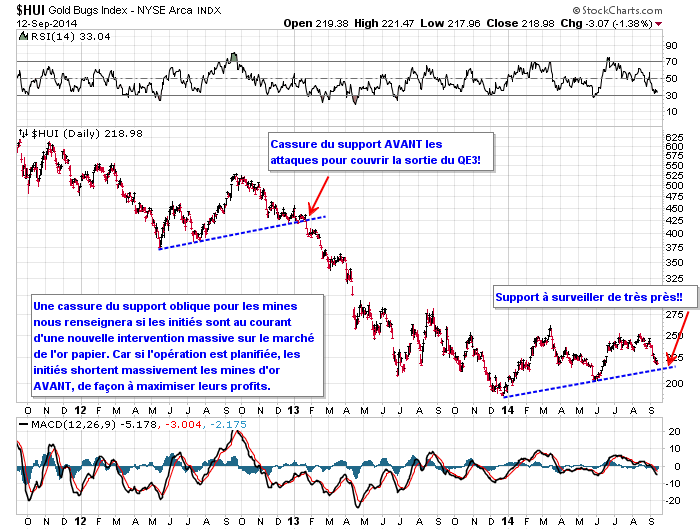

En janvier, mars et février 2013, les mines étaient massivement vendues et anticipaient un prix de l'or à $1000 bien avant les attaques historiques du 12 et 15 avril 2013 sur le COMEX. Des initiés savaient... et le support sur les mines a cassé bien avant le support sur l'or et l'argent. Au fait, ne trouvez-vous pas bizarre que l'or et l'argent aient été ramenés tous les deux exactement sur leur support crucial juste avant les attaques ? Quelle magnifique synchronicité pour le moins suspecte... Pour moi, le "modus operandi" de ceux qui tentent de contrôler ce marché est le suivant :

1) Un cartel de grandes banques est formé et mène les opérations pour la Fed.

2) Les mines d'or sont shortées par ces banques ou des initiés accessoirement pour les profits, et en anticipation des interventions.

3) Les cours sont travaillés longtemps à l'avance pour les ramener sur des supports clés, simultanément, d'où des attaques coordonnées seront lancées lorsque la Fed donnera le signal (souvent juste avant, pendant et après les réunions et déclarations publiques importantes de la Fed). On observe en effet que le prix de l'or est très souvent attaqué après les réunions du comité de politique monétaire de la Fed (FOMC) pour envoyer un signal positif aux marchés.

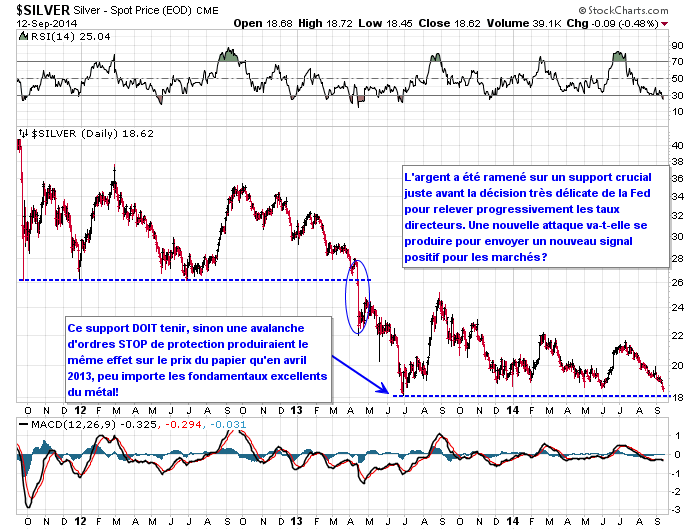

Et qu'observe-t-on ces derniers jours ? L'argent a été ramené sur un support crucial, l'or est en voie de l'être, et les mines ont subi des fortes ventes le 4 septembre, sans raison apparente et juste avant les assauts sur l'or qui ont cassé un support important entre $1250 et $1240. Pour moi, c'est le scénario d'avril 2013 qui a l'air de vouloir reprendre forme, et cela juste avant la préparation psychologique des marchés pour lui faire accepter une hausse des taux directeurs.

Quels que soient les fondamentaux excellents de l'or, il risque de rejouer son nouveau rôle de "punching ball des marchés financiers". Alors comment serait le sentiment si l'or venait à casser le support des $1180 ? Effroyable, sans aucun doute, et de l'or quitterait encore les ETFs pour gagner les coffres des banques centrales avant la ré-évaluation massive du prix de l'or pour éteindre la dette. Le petit investisseur au milieu de tout cela serait dévasté et maudirait le jour où il a décidé d'investir ses économies dans l'or physique ! Il n'attendrait plus qu'une délivrance si le marché daignait regagner son seuil d'achat ... pour sortir de ce cauchemar. Ensuite, le marché continuerait sans lui. Ainsi peuvent aller les marchés, grimpant pendant 10 ans, corrigeant pendant 3 ou 4 ans pour purger tous ceux qui ont un horizon de placement trop court et dont les nerfs sont à bout, et explosant à la hausse sans crier gare et sans se retourner, pour produire les meilleurs gains sur les dernières années, une fois que la manipulation avorte avec l'effondrement inéluctable des marchés financiers. l'élastique finira par produire un rebond bien plus important que s'il n'avait pas été tendu auparavant. Ou alors les marchés pourraient carrément fermer et le prix de l'or être ré-évalué drastiquement pour sauver le navire, sans que les traders ne puissent remonter à bord. Frustration maximale dans tous les cas.

Que faire dans cette situation difficile ? Personnellement, je conserve mes positions longues dans ce marché, mais je pose des stops avec la partie de mon portefeuille destiné au trading, à l'endroit des supports clés pour l'argent métal, l'or et les mines d'or (support oblique).

Nous n'avons aucun moyen de savoir si la Fed prépare un nouvel assaut sur les marchés des métaux précieux. Mais les derniers mouvements me semblent suffisamment suspects pour être pris au sérieux. Des stops de protections sont donc absolument nécessaires ! Pour l'heure, tout reste possible. Un très fort rebond comme une cassure. Il ne nous est pas possible de mesurer la force des acheteurs potentiels à proximité de ces supports, donc nous ne pouvons qu'observer ce bras de fer entre bulls et bears sur les marchés papiers, et nous ranger du côté du plus fort avec nos positions de trading. Le sentiment très déprimé parle pour un très fort rebond et un lessivage des bears, mais aucun support clair n'apparaît pour l'or avant qu'il ne touche les $1200-$1180. Donc les mines risquent de capituler encore une fois pendant que l'or termine son mouvement correctif. Si leur support oblique lâche pendant ce test, ce serait un mauvais signe pour la suite. Si le support oblique résiste, alors le scénario d'avril 2013 aurait beaucoup moins de risques de se produire, car si les initiés sont au courant d'une intervention de grande envergure sur le marché de l'or papier, ils ne se gêneraient pas de shorter les mines massivement, et celles-ci devraient se trouver actuellement à un niveau plus bas que leur support oblique.

Comme vous pourrez le constater avec les graphiques ci-dessous, notre situation ressemble un peu à celle d'avril 2013 avec toutefois des mines en meilleure posture (le seul indicateur qui parle pour un rebond des métaux), et nous allons jouer ces prochains jours un tournant important (mise en échec des manipulateurs) ou un cuisant échec pour l'or, avec des marchés actions qui continuent de gonfler leur bulle jusqu'en 2015... dans la liesse générale !

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.